【事例紹介】生前対策で円満・円滑相続!STEP-3:生前対策プラン完成と定期検診

私は川崎を拠点に相続税専門の税理士を営んでいますが、相続税申告だけでなく、生前対策を重視したご支援もしています。親の老後対策と、節税対策をお手伝いしたE様の事例を、3つの記事に分けてご紹介します。

第1弾では、E様が抱える課題と方針を明確にするプロセスを、第2弾では、お金の色分けと生前の管理・承継の検討をご紹介しました。今回の第3弾では、E様やご両親と協議を重ねるなかで、最終的に決まった生前対策の結論をご紹介します。

相続人への遺産分割

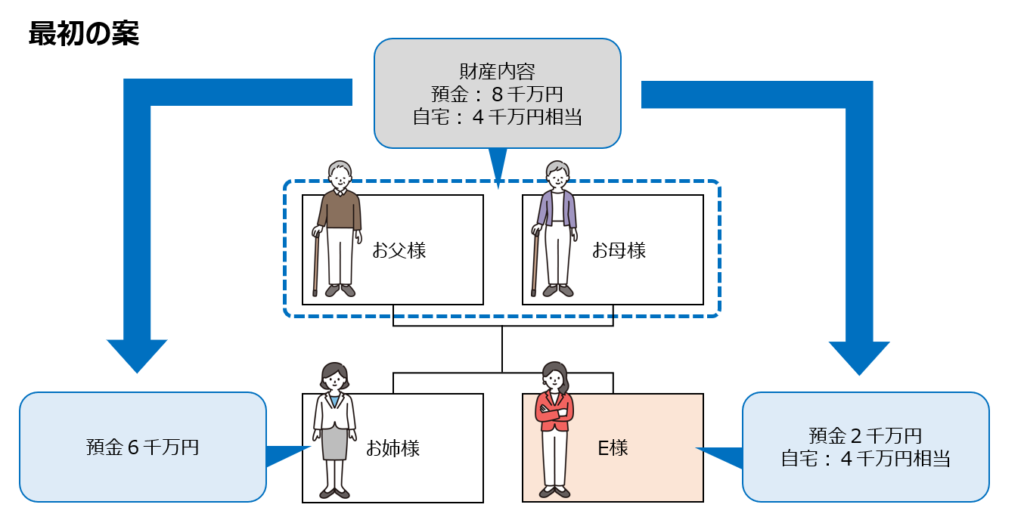

最初の論点が、相続人への遺産分割割合です。E様のご両親の預金8千万円と自宅4千万を、お姉様とE様へ、どのように割り振るのかです。

皆様の意向として一致していたことは、自宅は二世帯暮らしのためE様ということでした。

しかし、総財産や預金の割合については、意向の違いがありました。ご両親は、総財産は均等という思いがありました。同様にお姉様も、同じ子なのだから、総財産が均等になるように預金はもらいたいという気持ちがありました。E様は、両親が亡くなった後の、自宅の修繕等で資金が必要になること、両親の老後を支えるということもあるため、残った預金は1/2ずつにしたいということを思っていました。

それぞれの意向を把握した上で、まずは総財産を均等にすると、以下の図のようになりました。預金は老後の生活で減っていくこともありますが、仮に年金の収入で生活費が賄えて預金が減らなかった前提としています。

お姉様とE様の預金の差が4千万あるということが数字で分かると、さすがにその差は大きいと皆様感じられたようです。両親とお姉様もE様の意向を考慮して分け方の再検討をしました。お姉様も離れた場所に住んでいるため、両親の老後の生活を支えることができないということで譲歩されました。

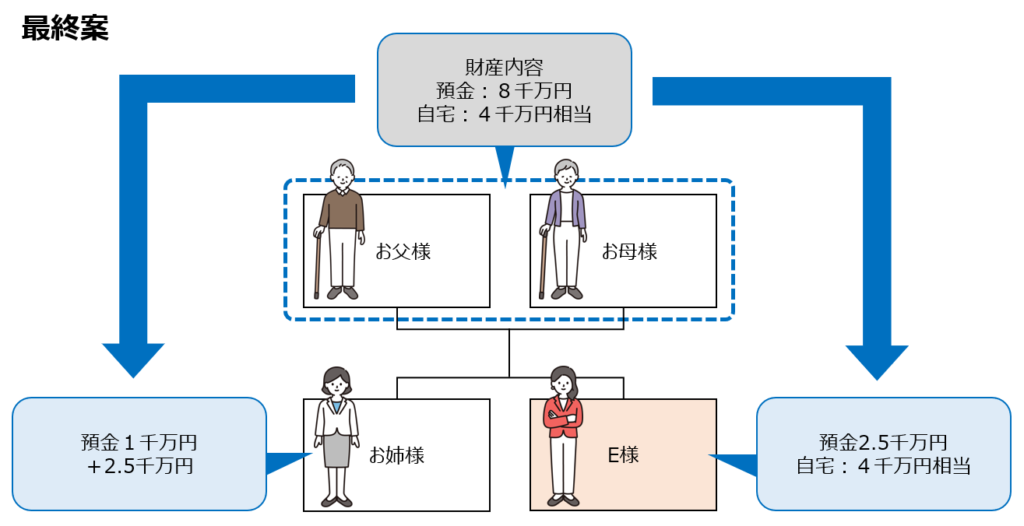

結論として、今ある預金のうち2千万はお姉様に、両親が亡くなった時に残っている預金は1/2ずつ相続することになりました。

今回の分け方は、ご両親、お姉様、E様の全員が参加した協議の場で、全員が納得して合意したものです。円満な合意ができたのは、各自が抱えている想いをしっかり共有したからでしょう。

将来的な用途の区分け

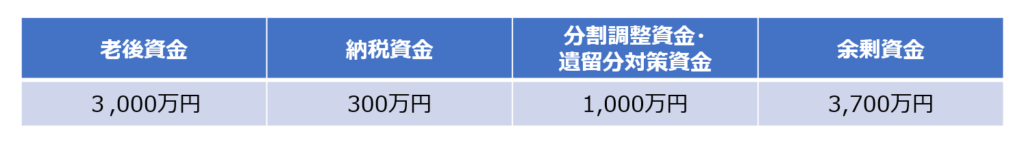

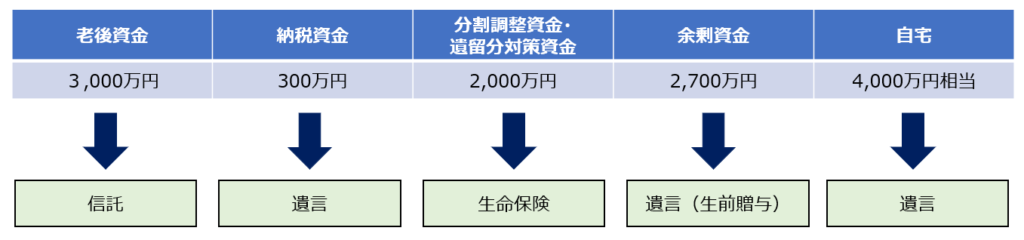

STEP-2でご説明した、財産の「将来的な用途の区分け」の考え方に、E様のご両親の財産(現預金)を当てはめた結果が下表です。

老後資金

現預金8,000万円のうち、老後資金として3,000万円を確保することとしました。年金と生活費の収支を加味すると、経常的な生活資金だけであれば2,000万円程度で十分に足りそうでした。しかしE様の場合は、STEP-1でご説明したように「両親の老後生活費は両親の財産を充てる」方針を決めました。そこで、臨時的な資金として介護施設への初期費用や月額費用、医療費等を1,000万円と見積もり、老後資金として両親の手許に残すことにしました。

納税資金

納税資金は300万円としました。万が一、両親が今すぐ亡くなったと仮定して見積もりしました。

分割調整資金・遺留分対策資金

分割調整資金・遺留分対策資金は、相続人間で不公平感を和らげるために預金で調整する考え方です。今回のE様の場合、今ある預金のうち2,000万円はお姉様にということでしたので、2,000万円になります。

余剰資金

以上3つに割り振った預金の残額が、余剰資金です。計算した結果、2,700万円が見込まれることになりました。このお金は余剰資金という言葉の通り、両親の手元に置いていても使う物ではありません。使わないものであるにも関わらず、相続まで所有していると相続税の課税対象になってしまいます。

生前の管理と引き継ぐ方法を選ぶ

4つの使途ごとに区分けした資金と、自宅について、生前の管理の仕方と次世代に引き継ぐ方法は下図の通りです。

老後資金の3,000万円は、ご両親の手許に残しますが、高齢になって管理ができなくなるリスクを回避することと、E様が介護・医療・生活にかかるお金の運用をバックアップできるよう、E様を信託の受託者に設定しました。

分割調整資金の2,000万円は、お姉様に渡すことが決まっているため、お姉様を受取人とする生命保険に加入をしました。生命保険の非課税を使うことができるため、節税にも繋がりました。

納税資金の300万円と余剰資金の2,700万円と自宅は、事前に分割協議した内容に従って遺言書を用意することにしました。余剰資金については、毎年の贈与・住宅取得を目的とする贈与・教育を目的とする贈与など目的に応じた贈与の計画をしました。また、お姉様やE様だけでなく、二人の配偶者・子も含めて、誰に、いくら、どの制度(暦年課税or相続時精算課税)がいいのかも検討をしました。

今後の展望・定期検診・まとめ

ここまでご紹介した内容で、生前対策をしていくことが決まりました。話し合いで決まった内容でご両親は遺言書と信託契約書を作成し、生命保険に加入し、生前贈与も計画をした通りに実行をしています。

一方で、状況は変わっていくものです。用意した老後資金では足りなくなる可能性もありますし、E様とお姉様の役割分担が変わることによって、遺産分割の割合を変える必要がある可能性もあります。そのような状況の変化によって、当初決めた遺言書や信託契約書や生前贈与の計画などの内容も変わってくるかもしれません。

E様をはじめとするご家族とは、医者で言う定期検診のように今でも年に1回定期面談を行い、収支の状況や預金の増減を確認し、家族間の状況に変化がないかを伺いながら、生前対策を最適化していくお手伝いをしています。川崎に拠点を構える相続専門の税理士として、今後も皆様の円満・円滑な相続のサポートを続けて参ります。