相続専門の税理士が徹底解説!相続の事前準備の不足による4つのリスクと対応策

亡くなる前から相続の準備ができている人は少数派ですが、相続の専門税理士としてたくさんのお客様の支援をしてきた経験上、確信をもって言えることがあります。それは「絶対に事前準備はしておいた方がよい」「相続専門の税理士など幅広い知識を持った専門家に頼ると、なお良い」ということです。

「幅広い知識を持った」というのがポイントで、相続トラブルの多くは相続税申告手続きより前で起きるからです。税理士という専門家に限ると、そもそも相続の事前準備からサポートを提供する事務所は少なく、サポートしていたとしても「税金」という領域に限られたアドバイスになってしまうことも少なくありません。

生前における相続についての心配事は、「税金」だけでない場合が多いです。面談する専門家自身に幅広い知識が求められ、問題解決には専門家同士の繋がりのネットワークが必要とされることもあります。

そこで今回は、事前準備をしないことで抱えるリスクや、相続専門の税理士に頼るメリットについて詳しく解説していきます。

今回は便宜上、相続が今後発生する人を【親】、相続で財産を引き継ぐ人を【子】として記載をしています。今後ご自身の相続をお考えの方は、親を自分自身と読み替えてください。

尚、相続専門の税理士を頼ることで得られるメリットについては、当事務所が提供しているサービス「円満・円滑実現サポート」を前提としています。必ずしも全ての税理士事務所が提供しているサポートではありませんので、ご了承ください。

目次

税理士の仕事は、相続税申告だけではない。

川崎を拠点に相続税専門の税理士事務所を営んでいる私ですが、昔は税理士法人の会社員でした。金融機関で作成された分け方が決まった状態の遺言の内容に沿って相続税申告の作成を行う、ある意味で機械的な仕事をしていました。しかしやればやるほど、『税理士の仕事は、相続税申告だけではない。むしろ、申告書を作成する前の分け方を生前や相続後に一緒に決めていくことこそ価値があるのではないか』と考えるようになりました。

具体的には、次のように私自身が残念と感じることが多くありました。

「事前に話し合いをしておけば、親族がこんなに揉めることもないのに」

「事前に財産整理しておけば、こんなに偏りがある分割にならないのに」

「事前に準備していれば、こんなに相続税を払わなくて済むのに」

【親】の相続の事前準備不足により、【子】が困るケースが非常に多いことを、ぜひご認識いただきたいのです。

相続の事前準備をしないとホントに困るの?

困るのは誰?

相続の事前準備をする人は当然、財産を持っている【親】です。そして事前準備の不足により困るのは誰でしょうか。家族や財産の状況次第ですが、考えてみましょう。

- 相続人が複数いる場合に、相続後、財産を分けるときに困るのは?

- 相続後、親から相続した預金で、相続税を払えないで困るのは?

- 相続後、払う相続税の負担が多くて困るのは?

- 生前、親の預金が使えず、親の生活費を代わりに負担することになって困るのは?

1~3が起きる頃には天国にいるので、親は困りません。4が起きるということは、認知症などになっているため、親自身が困ることではありません。つまり、事前準備をしないと「困る可能性がある」人は【子】だということをしっかり理解する必要があります。

よく税理士は医者に例えられます。身体の不調を感じたときに、「自分の身体のどこが悪くて、どんな治療が必要なのか」を知るために診察を受けると思います。親の老後の生活や財産の分け方、相続税のことが気になった時に、「財産がいまどうなっていて、将来だれに、どんなトラブルが起こりうるのか。どう対応すればよいのか」を知るために、専門税理士に相談する(診察を受ける)のです。医者の診察は早めに受けた方が健康リスクを小さくできるのと同じで、税理士に相談するタイミングは早いほど有効な対策を打ちやすくなります。

困ると感じるかどうかもポイント

「困る可能性がある」と、お伝えしたのも実はポイントになります。相続後や生前に起こる事実は一つですが、それに対して困ると感じるかは子次第なのです。

いくつか例をあげてみましょう。

例-1:生前に不動産の相続税評価が購入金額より低くなることを利用して、借り入れたお金で賃貸不動産を購入し、相続税を0にしたケース

「相続税が0になって嬉しい」と感じるか、「0になったが今後の借入の返済や管理が面倒な不動産はいらないので嬉しくない」と感じるかは子次第です。

例-2:子や孫に贈与をして相続税を減らしたケース。「相続税も減るし贈与でお金ももらえるので、嬉しい」と感じるか、子の家庭の状況(単身・既婚・孫の数)が異なり、「各家庭へ分ける金額が違い家庭同士で揉める可能性があるので嬉しくない」と感じるかは子次第です。

親の基準で「良かれ」と思ってしたことも、子からすると「余計なお世話」になる可能性もあるのです。

まず、親は生前や相続時に起こりそうな事実を子に伝えるのが第一歩です。その事実を伝えたときに、子が困りそうかどうかは、子に聞いてみる必要があるのです。一方の子は、親の財産ではありますが、その事実を聞いたときに困りそうかどうか自身で判断する必要があります。万が一、子が困らないとなれば、事前準備をしなくてもいいかもしれません。

事前準備をしないと起こりうる4つのリスク~対応策と相続専門の税理士を頼るメリット~

どのような事実が起こるのか、親も子も予想できることと出来ないことがあると思います。そこで、これから起こりうること、対応策、相続専門の税理士に頼るメリットを紹介したいと思います。あくまで困るかどうかを判断するのは子であることにご留意頂きたいと思います。

リスク-1:分割協議がまとまらない

事前準備の第一歩は分割協議の対策です。相続人が複数いる場合、分割協議の対策は必須事項と言えます。

(1) これから起こりうること

分割について、次のような事実が起きる可能性があります。

① 分割する財産が分からない

分割協議前の財産把握の段階で、次のような情報が無くて苦労をされているお客様の声を聞くことがあります。

- どこの銀行に預けているのか

- どこに不動産を所有していて、どのように管理をしているのか

- どこの証券会社で運用をしているのか

- 生命保険は加入しているのか

財産を持っていた当事者である親は亡くなっているため、手掛かりがないと財産を正確に把握することができません。そうすると、【子】が財産を探すために大きな労力がかかってしまいます。

相続税の申告をする際に財産が漏れていると、【子】が税務調査で追徴課税を受け、本来払うべき相続税より多くの負担をすることになります。

② 分割がまとまらなければ調停に費用がかかる

相続人同士の話し合いが難航すると、家庭裁判所で遺産分割調停を行うことになります。遺産分割調停は、調停委員が中立公正な立場で各当事者からの希望を聞き、具体的な解決策を提案するなどして、遺産の分割について話し合いで円満に解決できるよう調整する手続きです。話し合いがまとまらず調停が不成立になった場合には自動的に遺産分割審判へ移行し、裁判官によって遺産分割が決定されます。

遺産分割調停は当事者本人の出席が原則ですが、話し合いが難航しているため、弁護士に代理人として出席してもらうことがほとんどです。弁護士に依頼する場合、【子】が弁護士費用を支払う必要があります。

弁護士費用は、現在、弁護士事務所が自由に報酬額を定めることができるようになっていますが、弁護士会で以前用いられていた以下の表にある報酬規程を元に算定をしているところが多いです。報酬の基準となる経済的利益とは、遺産分割の場合、対象となる相続分の時価相当額といわれています。

| 経済的利益の額 | 着手金 | 報酬金 |

|---|---|---|

| 300万円以下の部分 | 8% | 16% |

| 300万円を超え 3,000万円以下の部分 | 5%+9.9万円(税込) | 10%+19.8万円(税込) |

| 3,000万円を超え 3億円以下の部分 | 3%+75.9万円(税込) | 6%+151.8万円(税込) |

| 3億円を超え部分 | 3%+75.9万円(税込) | 4%+811.8万円(税込) |

③ 分割がまとまらなければ一時的に高い相続税の負担をすることになる

配偶者の税額軽減や小規模宅地等の評価減などの特例は、分割協議が完了していることが前提となって適用することができます。分割協議が整っていない場合には、申告期限内に申告書の提出がなかったことによる無申告加算税を避けるため、一旦、財産を法定相続分で按分した金額をもって相続税額の計算をしたうえで、申告・納税を行います。後日、分割協議が整った場合には、特例適用後の相続税額との差額は還付されますが、一旦、【子】が特例適用前の相続税を払う必要があります。

④ 分割がまとまらなければ財産の名義変更ができない

③で一旦、【子】が特例適用前の相続税を払う必要があるとお伝えしましたが、そのお金は【子】自身の預金から払う必要があります。それは分割協議が確定していないと、金融機関で親の預金の解約ができないからです。また、不動産の名義変更もできないため、売却して現金化することもできません。

(2) 対応策

(1)のようなことが起きた時に、困るかどうかは冒頭でお伝えした通り、【子】次第になります。何もしていないと困りそうな場合には、次のことを事前にやっておくと【子】の負担が軽減されます。

① 財産目録(一覧表)の作成

【親】が、自分の持っている財産の目録を作成しておきましょう。財産を正確に把握しておくだけでなく、関連する書類がどこにあるかも整理をしておくと後々の手間が省けます。また不動産については、その資産価値、これまでの修繕履歴、これからの修繕の見込み、隣地の方との関係の情報を整理しておきましょう。不動産は子からすると、親の持ち物のため、それらの情報があると分割時や、引き継いだ後にとても役に立ちます。

② 生前の分割協議

生前に模擬の分割協議を行っておくとスムーズに分割を行うことができるようになります。生前に行うことで次のメリットがあります。

- 親が亡くなると、子同士が自分の主張をしあうため、まとまりにくい傾向があります。しかし親がいる場で話をすることで、子の主張がある程度抑えられる場合があります。

- 分割が決まっていることで、親が亡くなってから遺産分割調停での弁護士費用を負担せずに済み、未分割による特例適用前の高い相続税を払わなくて済みます。

- 10か月という期間の制限がないため、お互いに気持ちの余裕がある状態でじっくりと話し合うことで、各自の想いや希望の背景が分かっていれば、全員が納得できるポイントを見つけやすくなります。

分割協議は単なる財産の切り分けをする手続きではなく、相続人の人生に大きな影響を及ぼす意思決定です。相続の手続きだけに終始する無機質な話し合いだけでは、折り合えないこともあります。だからこそ、親子で、未来予想図を描くことが大切です。未来予想図とは、相続が起こってからの財産の分け方だけでなく、親が今度どのような生活を送りたいのか、誰がその生活をサポートするのかなど考えの共有を親子ですることです。また、考えの共有の他に、決めた財産分けについてのリスクも把握しておく必要があります。

(3) 相続専門の税理士を頼るメリット

上記(2)で対応策をお伝えしてきましたが、家族だけでできる部分もありますが、相続専門の税理士を頼ることによって、次のメリットがあります。

① 未来予想図を描きやすい

「未来予想図を描く」と言われても、ほとんどの人はイメージがつきません。

イメージするには、知識や経験が必要ですが、相続については、滅多に起きることがないため、それらがないのは仕方がないことかもしれません。相続専門の税理士のサポートを受けることにより、家族の状況に応じた多くの選択肢の提示を受けることで、未来予想図を一緒に描くことができます。

② 話し合いの材料になる資料を作成してくれる

対策案で「生前に模擬の分割協議を行う」と紹介しましたが、話し合う材料がないと分割協議を行うことができません。また、この資料を相続人の1人が作成をすると、評価額に恣意性があるのではと疑いが持たれてしまう場合もあるかもしれません。

相続専門の税理士に任せることにより、目録の作成や専門的な知識を用いて相続税の総額・各人ごとの相続税の試算を知ることができます。また、分割しにくい不動産の場合には、分割するために判断に必要な相続税評価と時価、収益性の把握などの資料提供を受けることができます。

③ 冷静な話し合いができる

【親】がいることで、ある程度【子】の主張も抑えられるとお伝えしましたが、家族だけで話をするとどうしても感情的になってしまうこともあります。相続専門の税理士が第三者の立場で参加し話し合いを進めることで、冷静な話し合いをしやすくなります。

④ 親子の考えや情報のギャップを埋めやすくなる

あまり知られていないことですが、【親】と【子】の考えには大きな差があることが多いです。その考えのギャップの一つして、【親】は「自分が死んだら、子どもたちでうまくやってくれるだろう」という考えの人が多いのですが、【子】は「事前にできることがあればやっておいてほしい」と思っている人が多いということがあります。

また相続人の間でも、相続について勉強している人もいれば、そうでない人もいるため、情報にギャップがある場合もあります。

相続専門の税理士が立ち会うことで、親子の考えや情報の格差を埋めながら、同じ土俵で会話ができるようになります。

⑤ 不動産の分割についての悩みが解消しやくなる

不動産が実家のみの場合で相続人が複数いるときには、誰がその実家を相続するのか、現預金で調整して公平に分けるにはどうしたらいいのか、悩む方が多くいます。また不動産が実家と駐車場(賃貸物件)など複数ある場合でも、公平に分割するためのそれぞれの不動産の価値を算定することは難しく、同様な悩みを持つケースがあります。

税理士を頼ることによって、その調整の落とし所を決めることができ、分割協議をスムーズに進めやすくなります。

⑥ 二次相続・特例を考慮した、税負担を抑えた分割をすることができる

後述のリスク-2と3で詳細はお伝えしますが、どのように分割するかによって、税金の支払にも影響があります。相続専門の税理士のアドバイスを受けることで、税負担を抑えることができます。

リスク-2:納税資金が足りない

(1) これから起こりうること

次のような状況だと、相続人固有の現預金から相続税を払う必要があります。

① 親の全ての財産に占める不動産の割合が多い

全ての相続人で納付する相続税が、親の現預金より多くなることがあります。

② 特定の子が相続する財産のうちに不動産の割合が多い

不動産の割合が多いと、【子】が納付する相続税が、その子が相続する現預金より多くなることがあります。

子に現金化する財産が無く、また相続した現預金が少ない場合には、相続した不動産や有価証券を現金化する必要がありますが、現金化するにはリスク1で説明した分割協議が完了をしている必要があります。

不動産を相続の納税資金確保のため、申告期限の10か月以内に売却したいとなると、買い叩かれる傾向にあり、【子】の手残りが少なくなる可能性があります。また、不動産を売却するまでには、10か月以内に、分割協議、相続登記、不動産の査定、売却活動、決済までする必要があります。土地の境界確定や測量がされていない場合には、決済をするまでにそれらも済ませる必要があります。

(2) 対応策

納税資金について、(1)のような状況で困るかどうかは冒頭でお伝えした通り【子】次第になります。子が事前に納税資金を用意できている場合や、そもそも親から相続する現預金から納税することを考えていない場合には、困らない可能性もあります。困りそうな場合には、例えば不動産については、生前のうちに次のように対応することで、相続人固有の現預金から相続税の支払いを少なくしたり、なくしたりすることができます。

- 親の不動産を現金化する準備をする

- 換金しにくい不動産から換金しやすい不動産に組み換えをする

- 換金性が低い不動産の比率を低めて、換金性が高い財産に替えていく

- 不動産を引き継ぐ子が納税資金を確保できるように事前に分け方の話し合いをする

また、次の手順で生前のうちに進めることが効果的です。

- 納税の見込額を把握

- 親子で残しておくもの、今後売却する可能性があるものの区分けを決める

- 売却する可能性がある不動産は、売却の査定をとり、売却(売却益)見込み額を把握する

- 手取りを最大化するため、税務の特例を考慮して、生前に売却するのか、相続後に売却するのかを検討する

- 確定測量などすぐ売却できる準備をする

(3) 相続専門の税理士を頼るメリット

上記(2)で対応策を紹介しましたが、相続専門の税理士に頼ることにより、次のようなメリットがあります。

- 正確な納税額を把握することで、納税資金がいくら足りないのか分かる

- 不動産を残すのか残さないのかの判断に必要な資料の提供を受けることができる

- ②の資料を元に判断をするための考え方の整理ができる

- 不足分をどのような手段で賄うのかなど助言を受けることができる

リスク-3:余計な相続税を払う

リスク2で納税資金不足を回避し、納税ができたとしても、できれば少しでも相続税を減らしたいと思う人がほとんどです。情報収集や準備をしっかりせず安易な相続手続きをすると、本来支払わなくてもよかった相続税が発生することもあります。

(1) これから起こりうること

① いずれ手放す財産についても相続税が発生する

【子】にとっては相続したくない財産もあります。例えば老朽化したアパートや、使い道が無い山林・原野などです。相続税は、【親】が亡くなったときに保有していた財産に対してかかってきます。【親】が保有していれば、【子】にとって必要無い不要な財産で将来処分するものでも、その財産に対して相続税がかかることになります。

② 節税する機会を逃す

生前贈与や財産の組み換えなどを行えば節税することも可能です。しかし事前準備をしていなければ、そういった対応ができないため、「できたはずの節税対策」が取れなくなります。生前にできる対策はとても多いですが、相続後にできる対策は限られてしまいます。

(2) 対応策

相続税の負担について、変えようのないことですが、その相続税が多くて困ると感じるか、相応の金額だからやむを得ないと感じるかは、冒頭でお伝えした通り、【子】次第になります。

次の対応策の効果と子が感じるデメリットを比較して、デメリットの方が多いと判断すれば、対応策はとらなくてもいいのかもしれません。

① 相続人の数を増やす

養子縁組することが挙げられます。

② 財産を減らす

小規模宅地等の特例を活用して不動産の評価額を減額させたり、生命保険金の非課税枠を活用したりして、税金計算上の財産を減らすことが可能です。子や孫への現金贈与、住宅取得や教育資金等のための特例贈与をすることによって財産自体を減らしたり、不動産について不要なものを処分したり、不動産の相続税評価と時価を利用して現金から不動産・不動産から不動産へ資産を組み替えるなど、様々な選択肢があります。

(3) 相続専門の税理士を頼るメリット

相続税の計算は税理士に頼らなくても計算することは可能です。しかし、適用される特例や軽減措置など、知らなければ相続税を過大に計算してしまうことがあるかもしれません。特例や軽減措置を受けるためには要件が決まっているため、しっかり確認をする必要があります。

相続専門の税理士に依頼することで、次のような情報提供を受けながら、どのように対応をしたらいいのか、しなくてもいいのかを判断することができます。

- どの対応策をどの程度したら、いくら相続税の負担が減るのかという効果

- 対応策のデメリット

- 税制の特例要件の確認 ※

- 税制の特例要件を満たすための事前準備 ※

- 不動産の相続税評価額と時価の違い

- 二次相続を見据えた分割のアドバイス

- 税務調査で気を付けるポイント(例:贈与・名義預金等)や準備すべきこと

※ 配偶者の税額軽減や小規模宅地等の評価減などの特例は、分割協議が完了していることが前提となって適用することができます。そのため、分け方を決めておくことが重要になります。

リスク-4:老後の生活に関連する財産の管理

リスク1~3までは、相続が起こってから困る可能性があることをお伝えしてきましたが、ここで紹介するリスクは生前に困る可能性があるものです。

(1) これから起こりうること

① 労力・精神的負担

子が自宅でつきっきりで介護をすると、子が住む場所を変えたり、親の自宅に通ったりすることになり、負担がかかる場合があります。

② 経済的負担

子の経済的負担が大きくなることも想定されます。介護のために子が仕事を辞めたり、仕事の時間を短縮したりすると、子の収入が減少します。また親の判断能力が低下すると、次のような負担が想定されます。

- 親の預金口座から老後資金が引き出せなくなる

- 老後生活資金の不足により自宅や金融資産を現金化する予定が、現金化の手続きができなくなる

- 賃貸不動産を所有している場合、契約・更新・修繕の発注ができなくなる

(2) 対応策

一般的に、老後の生活に関連する財産の管理について、(1)のようなことが起こると言われています。しかし、それぞれの家族によって状況は異なるため、まずは①の現状把握をし、親の体力が衰えてきたり、判断料能力が低下したりしてきた時に、【子】が困るか場合には②の具体的な対応策を講じる必要があります。

① 現状把握

まずは親の要望と現状把握のため、次のことについて確認しましょう。

- 親が送りたい今後の生活スタイル(過ごす場所:自宅or施設、親の身体が思い通り動かなくなってきたときのサポート:子or専門の業者 等)

- 生活スタイルに合わせた必要な資金(日常の生活費、介護費、医療費、余暇に使えるお金など具体的な項目を挙げて)

- 年金等の親の収入

- 病気や介護の際に払われる既存の保険の契約内容

- 年間の収支に応じた、今後の預金の増減予想

次に、親の要望と現状把握を基に、親子の話し合いで次のことを決めましょう。

- 親が送りたい今後の生活スタイルと子が協力する度合い

- 施設入所を予定する場合、施設入所後、自宅をそのままにするのか手放すのか

- 判断能力が低下した場合の、預金の引出し・不動産や金融資産の現金化

- 賃貸不動産の管理の仕方

② 具体的な対応策

①の現状把握ができたら、次の対応策のうち家族の状況に合わせたものを選択していきます。

- 預金口座の管理の仕方(キャッシュカードの預り・インターネットバンキングの活用・代理人制度の活用)

- 贈与、譲渡による他の親族への名義変更

- 成年後見制度

- 家族信託

- 管理委託契約、サブリース契約(賃貸不動産の場合)等

(3) 相続専門の税理士を頼るメリット

親の生活状況によって、今後どのようなことが起こるのか様々で、家族だけだと予想ができないこともあるかもしれません。

相続専門の税理士を頼ることで、他の事例を紹介しながら、今後起こりそうなことを予想することができます。また、①の現状把握(親の要望と現状把握・親子の話し合いで決めること)を通して②具体的な対応策を決めていきますが、どのような対応策が家族にとって最適なのかということについて、適切な情報提供を受けながら決めることができます。

また、不動産や金融資産を現金化するときには、税金が関わってくるため、より手取額を多くするにはどうしたらいいのかという相談にも対応してもらうことができます。これらの話し合いを通して、親をどうやって支えていくかということを家族で共通認識を持つことができます。

困るのは子だけじゃない!親自身の預金が目減りする恐怖

今までの困りごとがあるかどうかの主体は【子】でしたが、ここでは【親】自身が老後の生活に感じている不安についてお伝えします。

【親】は老後、様々な漠然とした不安を抱いています。

その不安の一つが、【親】はどんなに財産があっても、預金が減っていくことに怖さを感じているということです。一方、【親】が亡くなった後に【子】と話すと、「もっと好きなことに使ってくれればよかったのに」という声を聞くことがあります。使いたくても使えないというのが、【親】が思っていることではないでしょうか。

自分が何歳まで生きるのか分からないので足りなくなったら困る、高齢になりお金を使う体力もない、今まで倹約した生活を過ごしてきたので今更何に使ったらいいのか分からないと言った理由などが考えられます。現役時代に一生懸命仕事をしたり、配偶者を支えたりしてきたと思いますので、今後は、そのような不安を少しでも和らげ、楽しい老後の生活を過ごしてほしいと思っています。

そのためにも、上記(1)のこれから起こりうることを知ったうえで、上記(2)で現状把握をし、必要であれば、具体的な対応策を講じていくのも一つ選択肢かなと感じています。どのように親を家族で支えていくのかの共通認識を持つこと、また、今後の収支や財産の推移の予想を立てることは、不安を軽減する一つになると思っております。

さいごに

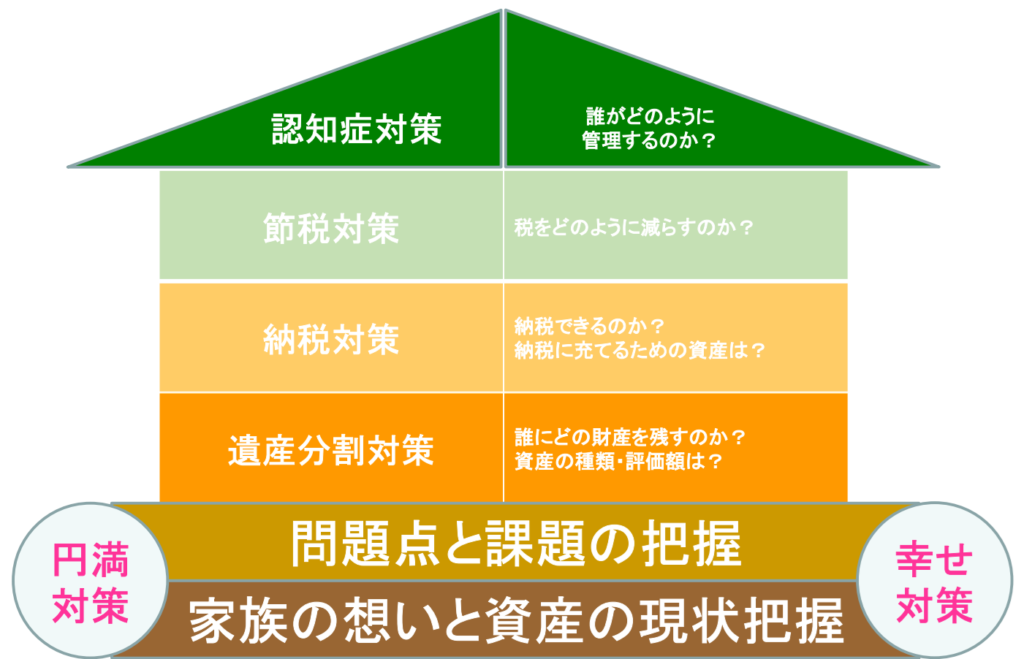

よくお客様に相続の説明をするときに「家づくり」に例えます。

ここまで説明してきたリスク1~4は、図の「家」の1~4階の部分です。しかし最初に取り組むべきは「土台」の部分ではないでしょうか。具体的には、家族の想いや問題・課題の認識を共有することです。冒頭で、「困るのは誰か」「困ると感じるかどうか」を紹介したのは、この「土台」の部分の重要性を知ってほしかったからです。土台(想いの共有・課題の共有)がしっかりしていれば、揺れることのない家を立てる(一貫性のある対策)ことができます。

揺れない家を作れるかどうかは、最終的には【親】のスタンスにかかっています。つまり、【子】に確認をしながら対策を進めるのか、確認をしないで「これでいいだろう」で進めるかは【親】次第で決まります。

【子】に確認をしないで「これでいいだろう」という相続対策は賭けと同じで、対策の結果は親が亡くなってからでないと分からないため、子が喜ぶのか不満に思っているのかは【親】は天国からしか見ることができません。親が生きているうちに子どもに喜んでもらいたい、安心してほしい、と考えるならば、しっかり【子】とコミュニケーションを取り、想いと課題を共有していただきたいと思っております。そのための架け橋になれるのが私たち税理士なはずです。

GoogleやChatGPTを検索すれば、「一般的な情報」や一定の前提をおいた「正解」が出てくるのでそれらを駆使すれば、ある程度のことはできるかもしれません。しかし家族の状況や財産の状況は様々で、100人いれば100通りの相続があります。ネット上に溢れる一般論や正解だけで、家族の想いの実現や、問題や課題解決ができるでしょうか。家族の問題を解決し理想へ近づけるために税理士がいます。ぜひ頼ってください。